dr-mart |Сергей Григорян на конференции смартлаба

- 20 октября 2017, 10:59

- |

Выступление управляющего активами Сергея Григоряна на тему простой инвестиционной стратегии, обыгрывающей рынок

Все материалы конфы: http://confa.smart-lab.ru/20170930

Презентация: https://vk.com/doc620047_451246406

- комментировать

- ★15

- Комментарии ( 5 )

dr-mart |О чем расскажет на нашей конференции Сергей Григорян?

- 25 сентября 2017, 09:37

- |

https://t.me/sgcapital

Я планирую по приглашению Тимофея Мартынова выступить 30 сентября на московской конференции «Смартлаба». Тема: долгосрочные инвестиции, создание собственного «пенсионного» портфеля и самостоятельное управление им без посторонней «помощи».

В качестве базы для презентации возьму 4 заметки из этого канала из серии «От сложного к простому...»:

https://t.me/sgcapital/69

https://t.me/sgcapital/72

https://t.me/sgcapital/85

https://t.me/sgcapital/93

Чем дальше, тем больше я убеждаюсь в том, что инвестиции такого рода должны быть по-своему «скучными» (не путать с трейдингом- там совсем другие подходы и мотивация).

Стратегия, на примере которой будет базироваться презентация, с 1999 по 2016 гг приносила «грязными» ок. 8% годовых в долларах с такого же размера волатильностью и максимальной просадкой. В 2017 г. модельный портфель стратегии на 20.09 показывал 7,5% с начала года. При этом, управление такой стратегией довольно простое и «скучное». Зато экономящее нервы и особенно деньги (в виде явных комиссий консультантам и неявных комиссий, встроенных в составные части портфеля).

Всех секретов, конечно, не раскрою ) Но того, о чем расскажу, вполне хватит, чтобы реализовать эту или похожую концептуально стратегию самостоятельно.

dr-mart |Доходность ETF'ов - кто правильно считает - Tradingview или Stockcharts?

- 15 августа 2017, 18:14

- |

На графиках почему-то доходность 103% и 86%. Я построил эти графики в терминале Tradingview, установил процентную шкалу и у меня получилось 63% и 38% примерно за тот же период: https://ru.tradingview.com/chart/8nM29Koy/

Правильно ли я понимаю, что SPY и TLT платят дивиденды и за счет этого доходность ETF получается выше, чем его реальное приращение?

В таком случае надо узнать, есть ли у Tradingview функция подсчета суммарного return по акции за период, как это сделано у stockschrts.

p.s. Главный вывод у Сергея Григоряна заключается в том, что если у SPY и TLT доходности примерно равны за 10 лет, то у развивающихся рынков доходность фонды за 10 лет почти нулевая, а доходность облигаций +80%. Тем самым очень велико расхождение между двумя этими классами активов. Сергей пишет следующее:

Этот разрыв, мне кажется, представляет собой хорошую долгосрочную возможность в части аллокации активов. А именно, перевес акций ЕМ и Европы за счет недовеса акций США. Облигации дороги и там, и там, поэтому их роль в портфелях сугубо балансирующая, не имеющая целью принести сверхдоходность

dr-mart |Стратегия ребалансировки портфеля, которая позволяет в долгосроке обгонять рынок

- 17 марта 2017, 14:34

- |

- В конце каждого месяца сравнивается доходность SPY — фонда, повторяющего динамику S&P500 и TLT — фонда, повторяющего динамику американских казначейских облигаций

- Доходности их берутся за последние три месяца

- Если доходность SPY>доходности TLT, держим его. Если меньше, продаем, покупаем TLT и держим TLT до тех пор пока SPY снова не обгонит

Индикатор конечно не такой умный, как контр-трейдеры, он дает сигнал лишь после того, как фондовый рынок уже начинает показывать слабость. И доход приносит он только на длинных временных таймфреймах… Но вот последние 7 месяцев по крайней мере он держал бы вас в акциях, а не в шортах по ним:))

Идею дал — дальше сами тестируйте

dr-mart |В помощь управляющему: IGE/XLP vs RTS

- 06 марта 2017, 17:57

- |

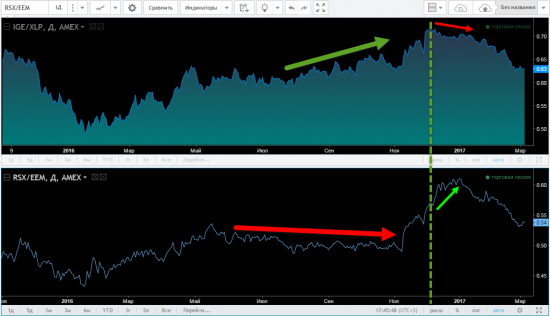

IGE – акции сырьевого сектора США

XLP – производители товаров народного потребления

Сергей Григорян пишет, что индикатор этот упоминал гуру межрыночного анализа Мартин Принг…

Когда оно растет, это означает, что IGE опережает в динамике XLP, а это, в свою очередь, отражает рост инфляционных ожиданий участниками рынка. Неудивительно, что наш рынок акций (индекс РТС в нижней части графика) очень хорошо коррелирует с этим соотношением, так как Россия- страна сырьевая, а цены на сырье также завязаны на инфляционные ожидания.Теперь давайте откроем Tradingview и построим этот график и сравним его с российским рынком:

Сверху я взял IGE/XLP, а снизу взял соотношение российского рынка к другим рынкам развивающихся стран. На графике хорошо видно, как они коррелируют. Из плотной взаимосвязи этих величин можно вновь сделать твердый вывод, что погоду на нашем рынке делают нерезиденты.

В лоб эти соотношения не дают опережающего сигнала. Но дивергенции (расхождения) между ними, иногда дают некоторое статистическое преимущество управляющему. Стрелками как раз показаны 2 такие дивергенции, которые давали сигнал к покупке России во 2-й половине 2016 года и сигнал к необоснованной перегретости российского рынка к началу 2017 года.

( Читать дальше )

dr-mart |Очень интересное выступление: Сергей Григорян: инструменты управляющего в помощь трейдеру

- 23 мая 2016, 11:15

- |

dr-mart |Сергей Григорян: S&P500 916 дней без единой коррекции!

- 24 мая 2015, 23:02

- |

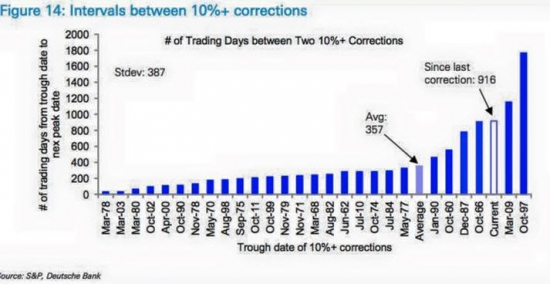

Интересные результаты исследования Дойчебанка опубликовал Business Insider. Оказывается, фондовый рынок США уже 916 дней растет без единой 10% коррекции. Безкоррекционные движения длиннее случались только 2 раза в истории- в1997 и 2009 гг. А средняя продолжительность таких бурных трендов составляла за всю историю 357 дней. Кроме того (на графике этого не видно), начиная с 1960 года лишь три года (1964, 1993 и 1995) прошли без хотя бы 5% коррекции. В текущем 2015 году ее пока тоже не было. Ждем-с...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс